关键的评价指标,产品性能由原料配方、生产设备、制备工艺、生产的全部过程管控等因素共同决定。因此,实现高性能磁性材料产品的大规模生产,不仅需要公司在研发技术层面不断改良原料配方,开发新型牌号的产品;还要专业经验比较丰富的生产管理团队在生产实践过程中持续调试生产设备、改进生产的基本工艺的各项参数设置,达到理想的生产的全部过程控制,充分保证产品的可塑性和一致性。上述实践经验无法在短期内被复制,以烧结工艺为例,只有通过调节特定的气氛和温度曲线,对烧结和冷却过程中氧分压和温度合适控制,才能使烧结出的软磁铁氧体磁芯达到合适的性能。

在下游电子科技类产品更新换代速度加快、新兴行业对高性能电子磁性元件需求度提升的大背景下,软磁铁氧体制造商对原料配方、先进工艺路线的掌握,对生产的全部过程的质量管控经验将成为规模化供应高性能软磁铁氧体材料的核心壁垒,新进入者无法在短期内掌握最优的生产技术和工艺,批量化制备出高电磁性能和一致性的产品。

根据磁性强弱,物质的磁性可大致分为抗磁性、顺磁性、反铁磁性、铁磁性和亚铁磁性,其中铁磁性和亚铁磁性物质为强磁性物质。磁性材料通常指称强磁性物质,主要由过渡族元素铁、钴、镍等元素及其合金组成。

根据应用类型的不同,磁性材料可大致分为软磁材料、永磁材料和功能磁性材料。软磁材料是对磁通密度及磁化强度具有低矫顽力的磁性材料,与硬磁材料相比,其易于磁化,亦易于退磁,通常用于制备成电感、电子变压器等各类电子磁性元件实现电能传输、电能变换、信号筛选等功能。

根据材质和结构的不同,软磁材料可大致分为金属软磁、软磁铁氧体和非晶、纳米晶软磁合金。

金属软磁以硅钢片为典型代表,是最早的软磁材料,由于其电阻率较低,在高频下损耗较高,更适用于低频场景。金属软磁粉芯由铁镍、铁硅、铁硅铝等合金软磁粉制成,对传统硅钢片高频高损耗的缺点有所改进。软磁铁氧体材料具备较高的电阻率和较低的饱和磁通密度,因在中高频场景内损耗较小,机械加工特性好,在诸多领域被大范围的应用。非晶合金软磁由合金溶液在急速冷却的工艺下制备成非晶态合金薄带,纳米晶软磁在非晶合金软磁的基础上通过适当的退火环节得到纳米级别的软磁合金,上述材料在饱和磁通密度和电阻率上具备更优良的综合性能,但在技术成熟度上低于金属软磁和软磁铁氧体。整体看来,不一样的种类的软磁材料由于在电磁特性、技术成熟度、产品价格上的差异,应用于不同的需求场景。

软磁铁氧体按照配方的不同最重要的包含锰锌系、镍锌系和镁锌系,其中锰锌系铁氧体是应用最广、产量最大的软磁铁氧体材料,根据QYResearch的统计,2020年锰锌软磁铁氧体的产量占软磁铁氧体总产量的75.6%。

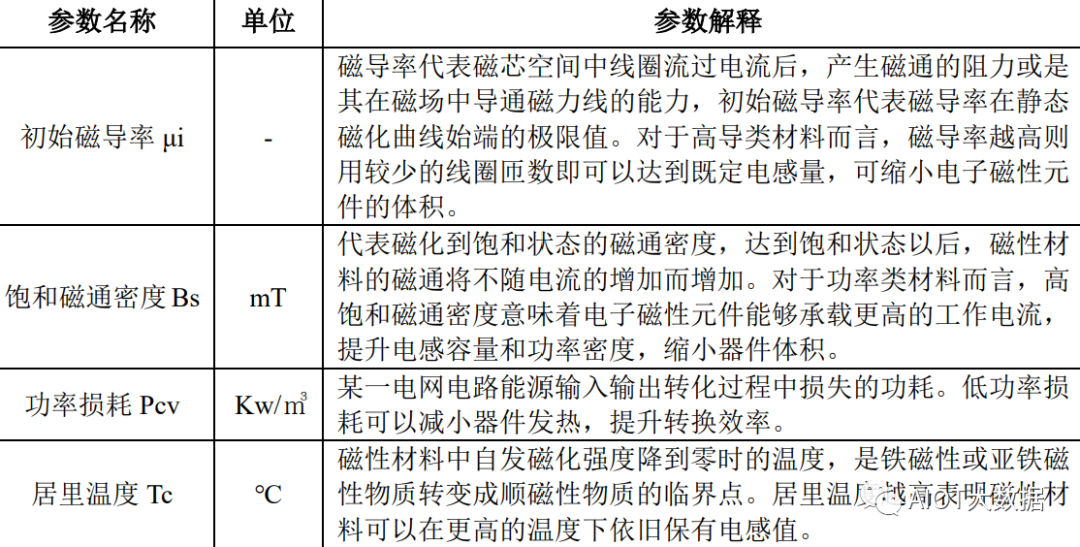

软磁铁氧体材料的电磁性能是下游客户评价的重要的条件,电磁性能的核心参数最重要的包含初始磁导率μi、饱和磁通密度Bs、功率损耗Pcv、居里温度Tc。具体参数如下表所示:

功率类软磁铁氧体的初始磁导率一般位于1,000~4,000的区间范围内,主要使用在于各类开关电源的电子变压器,实现电压变换、电流变换、阻抗变换等功能,开关电源变压器需要在较高频率和较大电流下保持良好的电磁性能,因此功率类软磁铁氧体需具备低功率损耗、高饱和磁通密度和宽温的特性。低功率损耗将减少能量传输过程中的发热量和能源损耗,提升转换效率;高饱和磁通密度使磁芯能够在高功率和大电流的状态下工作;高居里温度使磁芯能够应用于更高的温度环境。

根据《中国磁性材料与器件行业年鉴(2020)》的统计,功率类铁氧体占软磁铁氧体总量的比例在55%左右。功率类软磁铁氧体应用广泛,为满足电子磁性元件轻型化、小型化、高效稳定的需求,需不断的提高自身电磁性能。

高导类软磁铁氧体材料的初始磁导率一般能达到5,000以上,具备高电感和高阻抗的特性。高导类软磁铁氧体材料具备更高的初始磁导率,在同等的电感值要求下,能够大大减少所需缠绕的线圈匝数,以此来实现缩小电子磁性元件体积的目的;同时,高导类材料高电感值带来的高阻抗特性使其可用于衰减高频电流,达到抑制电磁干扰和滤波的功能。高导类软磁铁氧体材料主要使用在于数字网络、通信系统等领域的宽带变压器、脉冲变压器中,上述领域的电子变压器对材料体积和磁导率的要求比较高;此外,高导类软磁铁氧体材料亦可用于EMI滤波器元器件实现过滤和抑制杂波的功能。

随着电子科技类产品轻薄化、小型化、轻量化趋势日益凸显,抑制电磁污染的需求不断的提高,电子科技类产品需降低设备本身对电网的干扰,并提高自身抗干扰的能力,因此高导类软磁铁氧体材料需求不断增加。

磁性材料是国民经济生产的全部过程中重要的基础性材料,大范围的应用于电子、电力、信息、机械、交通、新能源、医疗卫生、国防军工等领域,用于存储和传输电能。根据QYResearch的统计和预测数据,2016年至2022年,全球磁性材料的产量从186.59万吨增长至241.70万吨,年均增长率为4.4%,预计到2027年,全球磁性材料的产量将达到344.23万吨,2021年至2027年的年均增长率为7.2%。

我国凭借资源和劳动力优势,以及产业链和市场的配套支持,已发展成为全世界磁性材料主要的生产基地和销售市场。根据中国电子材料行业协会磁性材料分会的统计,2021年中国磁性材料产业的合计营业收入已超越1,000亿元。

软磁铁氧体是软磁材料中的重要品种,其工业化生产可追溯至20世纪40年代,半个多世纪以来,软磁铁氧体的电磁性能、工艺成熟度、生产规模和自动化水准不断提升,满足下游一直更新的应用需求。由于软磁铁氧体在中高频条件下功率损耗较低,拥有非常良好的机械加工特性,技术路径相对成熟,因而在家用电器、计算机、手机通讯等领域中被大范围的应用,用来制造成电子变压器、电感等各类电子磁性元件。伴随着无线充电、新能源汽车、光伏发电、绿色照明等新兴市场的崛起,软磁铁氧体的应用场景范围和市场需求将持续保持良好增长。

我国软磁铁氧体的生产起步于20世纪50至60年代。受益于家电产业链的带动,20世纪80至90年代我国软磁铁氧体的工业化生产得到快速地发展,公司数持续不断的增加,产量规模迅速扩大。国外知名磁性材料生产企业亦逐渐加大在我国投资建厂的力度,带动我国磁性材料生产规模、生产技术和产品性能的提升。

根据中国电子材料行业协会磁性材料分会的统计,2021年我国软磁铁氧体的销量约为46.0万吨,销量同比增速为10.8%,我国已成为全世界顶级规模的软磁铁氧体生产国。同时,中国未来软磁铁氧体的产量将会以10%的年均增速向前发展,增速超过世界软磁铁氧体材料每年6%的年均增速。

磁粉生产的上游主要涉及钢铁行业、化学原料和化学制品制造业,将磁粉加工成磁芯后,下游主要使用在于各类终端场景所需的电子变压器、电感器等电子磁性元件。

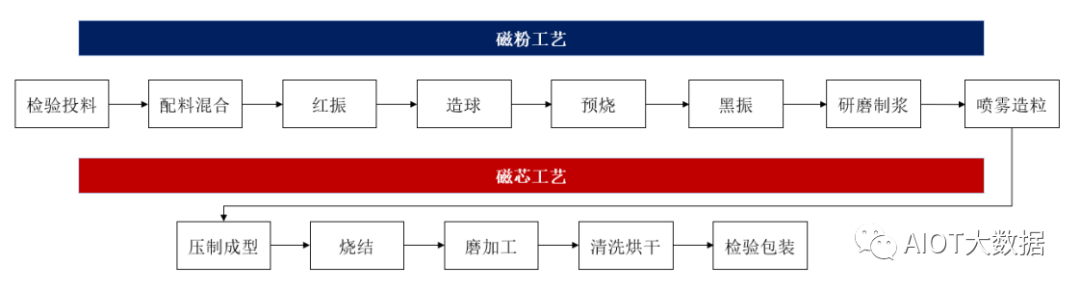

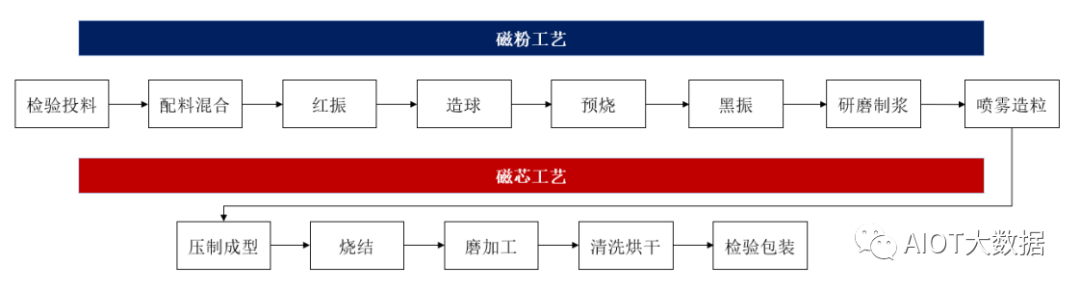

锰锌软磁铁氧体材料的主要生产原料包括氧化铁、氧化锰、氧化锌。制造商通过向上游购买金属氧化物原材料后按照特殊的比例混合,通过振磨、造球、预烧、喷雾造粒等生产的基本工艺加工成磁粉。

氧化铁是钢铁生产工艺流程中的副产品,通常通过对钢板酸洗后的废酸液进行提纯加工后获取。氧化锰通常通过电解金属锰粉悬浮液并氧化处理后获取,氧化锌通常通过燃烧锌或焙烧锌矿等方式获取,氧化锰和氧化锌的价格与电解锰、锌锭等大宗商品的价格趋势存在较高的关联性。

软磁铁氧体磁粉的下游主要为磁芯制造商,磁芯大多数都用在加工成电源电路中不相同的型号的电子变压器、电感等电子磁性元件。电子变压器主要利用电磁感应原理,在电路中实现电压变换、电流变换、阻抗变换等功能,例如:将输入的220V高电压输出为相对偏低的理想电压、将交流电整流成直流电等;电感器大多数都用在在电路中实现信号筛选、电能蓄积等功能,例如:对电路中的高频交流信号进行滤波。

电子变压器和电感器是电子信息产业中基础性的电子元器件,对生产出的电子整机的性能和质量至关重要。根据中国电子元件行业协会编制的《中国电子元器件行业“十四五”发展规划》,2020年我国电子元器件行业整体销售额为18,831亿元,2015年至2020年平均增长率为4.75%,市场需求总体保持平稳增长,我国电子元器件行业的产销规模目前居于全球首位。依据工业与信息化部于2022年9月新闻发布会公布的数据,我国电子元器件产业整体规模已突破2万亿元。

其中:电子变压器行业2020年实现销售额639亿元,2015年至2020年的平均年化增长率为2.3%;电感器行业2020年实现销售额279亿元,2015年至2020年的平均年化增长率为6.3%。

由于电子元器件居于工业产业链中游,其基础性作用对我国产业链和供应链安全至关重要,我国《国民经济与社会持续健康发展第十四个五年规划和2035年远大目标纲要》中明白准确地提出“加快补齐基础零部件及元器件、基础软件、基础材料、基础工艺和产业技术基础等瓶颈短板”。

根据中国电子元件行业协会编制的《中国电子元器件行业“十四五”发展规划》,到2025年,电子变压器行业拟实现销售额777亿元,对应测算年均增长率为4.0%;电感器行业拟实现销售额410亿元,对应测算年均增长率为8.0%。

基于上述数据,预计未来以电子变压器、电感器为代表的电子磁性元件仍将保持稳定增长,其中汽车电子、光伏发电、5G通讯、新型家用电器和消费电子等应用领域的需求将会保持更高增速,电子磁性元件行业需要通过技术和工艺升级提升对高端产品的配套供给能力。

软磁铁氧体磁芯大范围的应用于电视机、冰箱、空调、音响等家用电器中,实现电压变换和降噪滤波等功能。根据国家统计局的统计数据,2021年中国家用电器和音像器材类零售额为9,340亿元,同比增长8.98%;2022年,因宏观经济提高速度放缓、社会消费意愿减弱,2022年中国家用电器和音像器材类零售额为8,890亿元,同比下降3.90%。

伴随着城市化进程和人口规模增速的放缓,家电行业已确定进入到以改善性消费为主要特征的中低速发展阶段,但智能化、个性化、健康化的新型家电的市场渗透率仍然有很大的提升空间,注重开发新功能、新款型的高端家电产品将成为行业供给侧变革的重要趋势,这也将对软磁铁氧体材料的性能、可靠性提出更高的要求。以电视机为例,当前产品正从传统的彩色电视逐步转型成大尺寸、轻薄美观的智能电视。轻薄化、小型化要求软磁铁氧体材料能够在更高的工作频率下保持低功率损耗、更高的饱和磁通密度,以此来实现更高的功率密度,减小空间占用;同时,软磁铁氧体磁芯需具备更强的抗电磁干扰能力保证图像的稳定性。

软磁铁氧体材料在光伏行业中主要使用在于光伏发电系统的逆变器中。逆变器将太阳能模组输入的直流电转换成符合并网要求的交流电,软磁铁氧体可用来生产逆变器中的高频变压器、驱动变压器和抗电磁干扰滤波电感等磁性元件。

全球正面临着能源危机和环境污染的问题,光伏发电从资源可持续性和环境友好两个层面都优势显著,当前全球诸多国家政府都出台政策鼓励光伏行业的发展。全力发展光伏发电替代传统能源,对我国实现“碳达峰、碳中和”目标也有着很重要的战略性意义,国家能源局在《关于2021年风电、光伏发电开发设有关事项的通知》中指出“2025年非化石能源消费占一次能源消费的比重达到20%左右”、“2030年非化石能源占一次能源消费比重达到25%左右、风电太阳能发电总装机容量达到12亿千瓦以上”。当前我国光伏产业在技术水平、产品竞争力、产能规模等方面已居于世界领头羊,涌现出一批具备全球影响力的行业标杆企业,光伏行业预计在未来的发展空间仍然十分广阔。依照国家能源局的数据,2022年我国光伏新增装机量为87.41GW,同比增长59.3%。根据中国光伏业协会的预测,十四五期间全球光伏年均年新增装机量约为222~287GW,中国年均新增装机规模约为70~90GW。

提升光伏发电的光电转换效率要求软磁铁氧体磁芯具备低损耗的特性,同时需具备在高频率和强直流条件下工作的能力,尽可能减小元器件的体积大小,这要求软磁铁氧体磁芯具备更高的饱和磁通密度和更优的直流叠加特性。

软磁铁氧体在消费电子中主要使用在于手机、计算机等诸多电子设备中,用于实现提高充电效率、降低噪声和磁场干扰等功能。以计算机领域为例,软磁铁氧体磁芯在计算机中可应用于笔记本电脑的液晶显示器、电源适配器中制作成各类滤波器、DC-DC变换器、DC-AC逆变器等电子磁性元件。根据IDC的统计报告,2021年全球个人计算机的出货量为3.49亿台,同比增长14.8%,其中中国个人计算机的出货量约为5,720万台,同比增16.1%。2022年,因宏观经济提高速度放缓、居民消费意愿有所减弱,全球消费电子行业的销量增速有所放缓。根据Canalys的统计报告,2022年我国个人电脑整体出货量约为4,850万台,同比下降15%左右。

当前中国个人计算机的渗透率和发达国家相比仍有一定提升空间,根据IDC的预测,2025年中国个人计算机的出货量将达到约6,970万台,预计未来计算机市场出货量仍将保持稳定增长,轻薄化、高性能化的发展的新趋势越来越明显,因而软磁铁氧体材料也需具备更良好的高频低损耗、饱和磁通密度、抗干扰等特性。

此外,软磁铁氧体材料还被大范围的应用于手机充电器、消费电子设备、电动汽车的无线充电领域。无线充通过电感耦合发射和接受信号,实现电能传输效果,由磁性材料和线圈贴合组成的隔磁片是无线充电技术发射端和接收端的重要部件,大多数都用在增强感应磁场,提升转换效率,同时屏蔽线圈干扰。无线充电用软磁铁氧体需要具备较高的饱和磁通密度和较低的功率损耗,并具备更高的可靠性、更小的尺寸。无线充电在安全性、灵活性和通用性上表现更优,以智能手机为代表的无线充电市场未来成长空间广阔。根据中国电源学会的统计,2019年我国无线年,我国无线。根据ResearchAndMarkets的预测,预计2026年全球无线亿美元。

汽车电子是软磁铁氧体材料重要的终端应用领域。随着资源与环境双重压力的持续增大,在政策和技术进步的驱动下,新能源汽车已成为未来汽车工业发展的方向,纯电动汽车、增程式电动汽车、混合动力汽车等各类新车型的市场渗透率迅速提升,新能源汽车与传统汽车相比具备更高的电动化、智能化、网联化特征,单台汽车电子设备的数量持续不断的增加,进而需对应增加电子元器件的种类,以更好实现能量传输、储存和转换,这也为上游软磁铁氧体材料带来广阔的发展空间。例如:当前高强度放电照明和42V汽车电源在汽车中应用比例提升,带动更高规模的DC-DC变换器需求,用于实现电压转换。同时,在有限的空间中组装更多的电子电路也会造成电磁干扰的问题,为确保汽车电子系统的可靠运行,在汽车电路中需更多配备具有抗干扰功能的高导类软磁铁氧体磁芯。

根据中国汽车工业协会的统计,2022年中国全年实现汽车销量为2,686.4万辆,同比增长2.1%。其中:新能源汽车销量达到688.7万辆,同比大幅度增长93.4%,占当年汽车销量的比重提升至25.6%。根据国务院办公厅《新能源汽车产业高质量发展规划(2021-2035年)》,到2025年,新能源汽车在新车销量中的占比将争取达到20%左右,未来几年内新能源汽车的渗透率将进一步提升。

此外,软磁铁氧体磁芯还应用于充电站充电电源中的变压器和输出滤波电感,或应用于感应式充电系统,通过初次级间的磁感应耦合实现电能传输。根据中国电动汽车充电基础设施促进联盟的统计和预测,2022年中国公共充电桩和随车配建充电桩分别新增65.1万台和194.2万台,同比分别上升91.6%和225.5%,2023年预计将新增公共充电桩97.5万台、新增随车配建充电桩340.0万台。县城乡镇充电基础设施的建设、高速公路充电桩的覆盖程度在未来仍有较高提升空间。

总体来看,以新能源汽车为代表的汽车电子将成为未来软磁铁氧体材料需求量开始上涨的重要驱动,同时,由于汽车运行需面临更复杂的温度和运动环境,因此,软磁铁氧体材料需要具备更良好的宽温特性和更高的一致性水平。

当前下游终端应用产品正逐渐走向轻薄化、小型化、集成化,下游电子磁性元件需要在体积小型化的同时实现较高的功率输出,这要求软磁铁氧体材料需达到更高的功率密度,未来软磁铁氧体材料将进一步向宽温宽频、高饱和磁通密度等方向发展,满足消费电子、家用电器行业产品升级,以及新能源、光伏、5G通讯等新兴行业发展的需要。对于功率类材料,未来需要尽可能在更高频率和更高电流的环境下都具备良好的电磁性能,提升能量转换的效率,因而需具备更高的饱和磁通密度和更低的功率损耗;对于高导类材料,除提升量产材料的磁导率水平外,还需要使材料在更宽的频率范围内都具备良好的阻抗特性。此外,以光伏发电、新能源汽车、5G通讯为代表的新兴应用场景均处于户外更为复杂的环境中,因而需要软磁铁氧体材料具备更高的温度稳定性。整体看来,综合性能和可靠性更优的软磁铁氧体材料更契合下游发展的新趋势和产业政策的方向,在单品附加值和应用数量上发展前景都更为广阔。

从全球磁性材料市场来看,日本在磁性材料上的研发和生产上起步较早,以TDK、FDK为代表的日本企业具备较强的软磁铁氧体新材料开发能力,在高端产品的技术水平、高的附加价值产品的市场占有率等方面仍然占据主导地位。

我国是全球软磁铁氧体产量规模最高的国家,根据中国电子材料行业协会磁性材料分会的统计,2020年我国软磁铁氧体产量约占全球的73%5。从区域分布来看,我国软磁铁氧体的生产和销售大多分布在在浙江和江苏长三角地区、华南地区。

根据中国电子材料行业协会磁性材料分会的统计,浙江和江苏长三角地区企业的软磁铁氧体产量占全国产量的比例达到53%以上,华南地区企业的产量占比约为17%,上述地区软磁铁氧体产业集群效应越来越明显,企业在研发能力、技术水平、产量规模、产业链配套等方面更具优势。

此外,我国软磁铁氧体市场之间的竞争格局相对分散,根据中国电子材料行业协会磁性材料分会的统计,截至2021年12月,注册资本大于1,000万元的软磁企业占比为14.5%;参保人数在300人以上的软磁企业占比仅为4‰,上述厂商一般仅有少数几条磁芯生产线,通过向外部采购磁粉进行生产,主要是依靠低价策略进行市场之间的竞争,产能规模和产品附加值较低,上下游议价能力和抗风险能力较弱。

国内公司中,横店东磁、天通股份在软磁铁氧体材料领域较早进行业务布局并登陆国内长期资金市场,具备较高的行业地位;除上述两家公司外,冠优达、山东春光、海宁市联丰磁业股份有限公司等公司在软磁铁氧体材料的供应规模和技术水平上具备较强的综合竞争实力。

组成,构成高体积电阻率的独石结构。现目前贴片磁珠被广泛地应用于手机、数字机顶盒、蓝牙耳机、液晶电视、汽车电子、工业控制等领域。 贴片磁珠在电路

R7k、R10k、R15k、R20k技术指标及宽频特性和国外公司新近推出的新T38、T56、3E9、H5C5等超高

的设计参考 /

T66、T57 和 N45 研制开发的新型 EPX 型和 EPO 型磁心变压器。这是一种具有更高的传

。广泛应用于消费电子、 家电、 汽车电子、 新能源、 照明、工业、无线充电等领域。

鸿蒙内核Liteos-a最小系统移植教程之gcc编译过程详解#HarmonyOS #鸿蒙